Einführung in die Buchhaltung

Für Praktiker aus Unternehmen mit Buchungssätzen und Kontierungslexikon

InhaltI. Grundlagen | Umsatzsteuer |

II. Wie buche ich was? - Buchungssätze - Kontierungslexikon

I. Grundlagen

Jeder Unternehmer muss spätestens am Jahresende seinen Gewinn ermitteln, regelmäßig eine Umsatzsteuervoranmeldung an das Finanzamt senden sowie Geschäftsvorfälle dokumentieren und wertmäßig erfassen. Dies alles leistet eine Buchhaltung - und natürlich noch einiges mehr.

Ausgehend von der Bilanz zeigen wir Ihnen, wie eine Buchhaltung aufgebaut ist, wie Gewinn und Verlust ermittelt werden, warum es Konten gibt und wie Sie selbstständig Buchungssätze formulieren. Auch wenn Sie ihren Gewinn mittels Einnahme-Überschuss-Rechnung ermitteln, sollten Sie dieses Kapitel unbedingt lesen.

Was ist eine Bilanz?

Die Grundlage der doppelten Buchführung ist die Bilanz. Aus ihr leiten sich alle weiteren Begriffe ab. Deshalb ist es besonders wichtig, dass Sie das Prinzip der Bilanz verstanden haben, bevor Sie sich den anderen Themen zuwenden.

Eigentlich ist es ganz einfach:

- Die Bilanz hat zwei Seiten.

- Auf der linken Seite (Aktiva) werden die Vermögenswerte aufgelistet.

- Auf der rechten Seite (Passiva) stehen die Schulden (=Fremdkapital) und der Wert der Firma (=Eigenkapital).

- Die Summe der rechten Seite ist immer gleich der Summe auf der linken Seite.

Das bedeutet: Eigenkapital = Vermögen - Schulden.

Diese Einführung ist für Nutzer der Online Buchhaltungssoftware Collmex gedacht. Auch wenn

Sie kein Collmex Kunde sind, können Sie die öffentlich zugängliche Testversion kostenlos und ohne Registrierung benutzen.

In der offenen Testversion arbeiten Sie gleichzeitig mit allen anderen Nutzern an denselben Daten. Dies sollten

Sie berücksichtigen, falls plötzlich Belege auftauchen, die Sie gar nicht gebucht haben. Nachts werden alle

Daten wieder gelöscht und durch unsere Testdaten ersetzt.

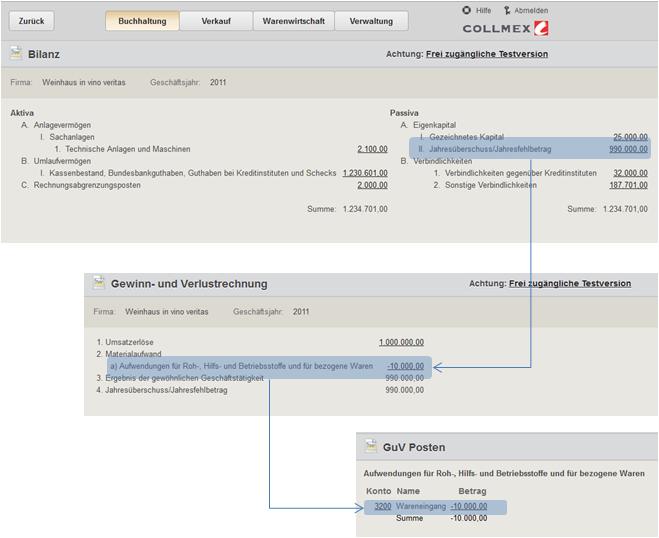

Das folgende Beispiel zeigt die Bilanz aus der Testversion. Bitte starten Sie parallel die

Testversion. Die Daten können etwas abweichen,

falls heute schon jemand gebucht hat.

↑ Inhalt

Gewinn und Verlust (GuV)

Für den Unternehmer ist die wichtigste Information zweifellos die über Gewinn oder Verlust des Unternehmens. Diese Information verbirgt sich hinter der Position "Jahresüberschuss/Jahresfehlbetrag". Das ist die Gewinn- und Verlustrechung. In ihr werden Aufwendungen und Erträge gegenübergestellt. Klicken Sie in der Testversion nun auf den Betrag!

↑ Inhalt

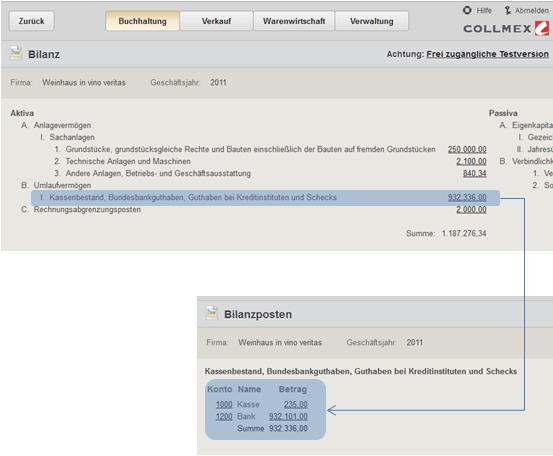

Von der Bilanz zum Konto

Jeder Bilanzposten ist eine Zusammenfassung mehrerer so genannter Konten. Welche Konten hinter einem Bilanzposten stehen, können Sie bei Collmex ganz einfach feststellen: Klicken Sie auf den Betrag eines Postens! Sie bekommen nun alle Konten mit den Summen angezeigt (Die Summe eines Kontos nennt man Saldo).

- Bestandskonten: Konten die in die Bilanz eingehen, nennt man Bestandskonten.

- Aufwands- und Ertragskonten: Konten, die in die GuV eingehen, nennt man Aufwands- und Ertragskonten.

↑ Inhalt

Wofür gibt es Konten?

Alle Geschäftsvorfälle in einem Unternehmen werden auf Konten gebucht. Da ein Bilanzposten nur die Summe der enthaltenen Konten ist, wirken sich die Buchungen direkt auf die Bilanz aus. Bei jedem Geschäftsvorfall wird in der Buchhaltung dokumentiert, wie die Werte gewandelt werden. Wenn Sie z.B. ein Auto mit Bargeld kaufen, haben Sie den Wert des Bargelds in den Wert eines Autos gewandelt. Wenn Sie das Auto zu Schrott fahren, ist der Wert des Autos gleich dem Verlust der dadurch entsteht. Jeder Geschäftsvorfall hat also immer zwei Seiten: "Von woher" und "nach wohin" ein Wert gewandelt wurde. Daher kommt der Begriff "doppelte" Buchführung.

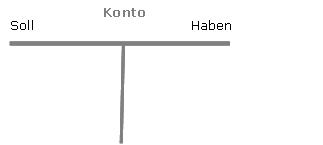

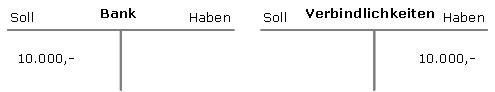

Wie die Bilanz hat jedes Konto eine rechte und eine linke Seite: Die linke Seite nennt man "Soll" und die rechte Seite "Haben". Unter diesen Begriffen dürfen Sie sich nichts, aber auch gar nichts vorstellen. Vor allem haben diese Begriffe nichts mit dem zu tun, was auf Ihrem Kontoauszug als "Soll" und "Haben" ausgewiesen ist. Dies ist ganz wichtig für das Verständnis. Nehmen Sie die Begriffe einfach so hin. Konten werden in sog. T-Form dargestellt (s. Bild). |

|

Kontenrahmen

Der Kontenrahmen ist ein Verzeichnis aller Konten für die Buchführung. In Deutschland werden meist die Standardkontenrahmen der Datev verwendet. Damit sollen einheitliche Buchungen von gleichen Geschäftsvorfällen erreicht und zwischenbetriebliche Vergleiche ermöglicht werden. Die am häufigsten verwendeten Kontenrahmen der Datev sind der SKR03 und der SKR04, wobei der SKR03 immer noch am meisten verwendet wird. SKR03 und SKR04 enthalten praktisch dieselben Konten, jedoch sind die Konten anders nummeriert. Welchen Kontenrahmen Sie verwenden ist also Geschmackssache. Falls Sie einen Steuerberater haben, sollten Sie die Wahl des Kontenrahmens mit ihm abklären.

Collmex-Praxis

In Collmex stehen beide Kontenrahmen SKR03 und SKR04 zur Auswahl. Viele Konten sind bereits angelegt. Bei Bedarf legen Sie weitere Konten an unter Berücksichtigung des von der Datev vorgegebenenen Standards.

↑ Inhalt

Auf welche Seite des Kontos wird gebucht?

Es gilt folgende Regel:

- Steht das Konto auf der linken Seite der Bilanz, wird eine Mehrung links gebucht, eine Minderung rechts.

- Steht das Konto auf der rechten Seite der Bilanz, wird eine Mehrung rechts gebucht, eine Minderung links.

- Der Betrag, der links gebucht wird, muss gleich dem Betrag sein, der rechts gebucht wird (Dies ergibt sich aus der Regel, dass in der Bilanz die linke Seite immer gleich der rechten Seite sein muss).

Wichtig: Aufwands- und Ertragskonten gehen in die GuV ein und gehören zum Eigenkapital. Das Eigenkapital steht rechts in der Bilanz. Damit stehen alle Aufwands- und Ertragskonten rechts. Betrieblicher Aufwand mindert das Eigenkapital, wird also links gebucht. Betrieblicher Ertrag mehrt das Eigenkapital, wird also rechts gebucht.

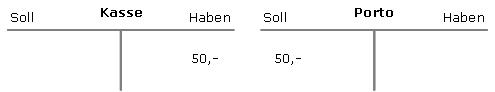

BEISPIEL: Sie kaufen Briefmarken für 50 € und bezahlen mit Bargeld.

- Das Konto "Kasse" steht links in der Bilanz. Es findet eine Minderung statt => Konto "Kasse" wird rechts gebucht.

- Das Konto "Porto" ist ein Aufwandskonto und steht damit rechts in der Bilanz. Es findet eine Minderung des Eigenkapitals statt => Konto "Porto" wird links gebucht.

BEISPIEL: Sie nehmen einen Kredit in Höhe von 10.000,- für einen Autokauf auf. Die Bank überweist Ihnen das Geld auf ihr Bankkonto.

- Das Konto "Bank" steht links in der Bilanz. Es findet eine Mehrung statt => Konto "Bank" wird links mit 10.000,- gebucht.

- Das Konto "Verbindlichkeiten" steht rechts in der Bilanz. Es findet eine Mehrung statt => das Konto "Verbindlichkeiten" wird rechts gebucht.

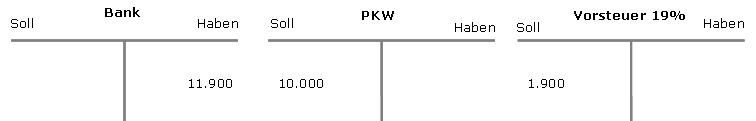

BEISPIEL: Sie kaufen das Auto für 11.900,-. per Banküberweisung. Für den Kauf fallen 19% Umsatzsteuer an.

- Das Konto "Bank" steht links in der Bilanz. Es findet eine Minderung statt => Konto "Bank" wird rechts mit 11.900,- gebucht.

- Das Konto "PKW" zählt zum Anlagevermögen und steht links in der Bilanz. Es findet eine Mehrung statt => das Konto "PKW" wird links gebucht.

- Das Konto "Vorsteuer" zählt zu den Forderungen (Finanzamt schuldet Ihnen etwas) und steht links in der Bilanz. Es findet eine Mehrung statt => das Konto "Vorsteuer" wird links gebucht.

Im Prinzip war´s das schon. Mehr ist eigentlich nicht dahinter. In der Praxis ergeben sich natürlich jede Menge Detailfragen (z.B. wie ein Geschäftsvorfall gebucht wird), aber das Prinzip der Buchhaltung ist damit schon erklärt.

↑ Inhalt

Einnahme-Überschuss-Rechnung

Nicht jeder Unternehmer muss bilanzieren. In vielen Fällen reicht eine vereinfachte Form, die so genannte Einnahme-Überschuss-Rechnung. Wer welche Gewinnermittlungsart anwenden muss, entnehmen Sie dem ↑ Merkblatt.

Bei der Einnahme-Überschuss-Rechnung werden Betriebseinnahmen und -ausgaben gegenübergestellt. Die Veränderung von Bestandswerten (Bankguthaben, Warenbestände, Forderungen, Verbindlichkeiten usw.) müssen nicht erfasst werden. Die Betriebseinnahmen und -ausgaben wirken sich erst dann auf den Gewinn aus, wenn das Geld tatsächlich geflossen ist (sog. Zufluss-Abfluss-Prinzip). Das ist bei:

- Barzahlung: Zeitpunkt der Zahlung

- Überweisung: Einreichung der Überweisung bei der Bank.

- Scheck: Zeitpunkt der Scheckübergabe

- Kreditkarte: Der Tag, an dem mit der Karte gezahlt wurde (Datum auf dem Kartenzahlungsbeleg).

- Paypal: Tag, an dem die Zahlung Ihrem Paypal-Konto gutgeschrieben wurde.

Ausgaben: Hier werden solche Ausgaben unterschieden, die sich sofort als Betriebsausgaben auf den Gewinn auswirken (z.B. Werbungskosten) und solche, die zunächst nicht auf den Gewinn auswirken (z.B. Anlagenkauf).

BEISPIEL: Sie bezahlen eine Rechnung im Januar, die Sie im Dezember erhalten haben. Die Ausgabe wirkt sich in der Einnahme-Überschuss-Rechnung im neuen Jahr aus, da Sie erst im Januar gezahlt haben. Im Gegensatz dazu wird die Ausgabe bei der Bilanzierung schon zum Vorjahr gezählt.

In der Regel wird deshalb nur die Zahlung erfasst. Zu beachten ist allerdings, dass die Umsatzsteuer in bestimmten Fällen schon bei der Rechnungsstellung fällig wird. Damit diese auf der Umsatzsteuer-Voranmeldung ausgewiesen werden kann, muss die Rechnung als Forderung erfasst werden (nicht möglich mit Collmex buchhaltung free & light).

Folgende Geschäftsvorfälle wirken sich auf den Gewinn aus und müssen deshalb in der Buchhaltung erfasst werden:

- Betriebseinnahmen

- Betriebsausgaben

- Privatentnahmen

- Abschreibungen auf Anlagegüter (siehe dazu das Kapitel Anlagen)

Collmex-Praxis

Die Einnahme-Überschuss-Rechnung ist mit allen Collmex-Produkten möglich. Dahinter steht aber immer - auch wenn das nicht erforderlich ist - eine doppelte Buchführung.

↑ Inhalt

Zusammenfassung

Das war's schon. Ist doch gar nicht so schwer. Oder? Hier noch einmal das wichtigste in Kürze:

- Bilanz: Links steht das Vermögen, rechts Schulden und Eigenkapital.

- Hinter dem Bilanzposten "Jahresüberschuss/Jahresfehlbetrag" (rechte Seite!) steckt die GuV. Er gehört zum Eigenkapital.

- Ein Bilanzposten/GuV-Posten ist die Summe der darin enthaltenen Kontensalden.

- Wie die Bilanz hat auch ein Konto zwei Seiten. Die linke Seite nennt man "Soll", die rechte "Haben".

- Steht das Konto auf der linken Seite der Bilanz wird eine Mehrung links gebucht, eine Minderung rechts.

- Steht das Konto auf der rechten Seite der Bilanz, wird eine Mehrung rechts gebucht, eine Minderung links.

↑ Inhalt

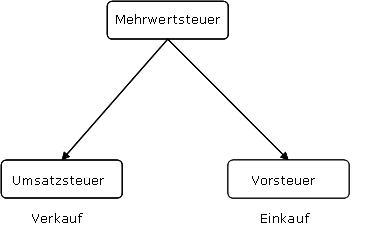

2. Umsatzsteuer

Das Prinzip der Umsatzsteuer

Als Nicht-Unternehmer ist man mit der Umsatzsteuer wenig konfrontiert - außer natürlich dass man sie bezahlen muss. Von diesem Vorgang merkt der Endverbraucher jedoch nichts, weil die Unternehmen die Umsatzsteuer direkt an das Finanzamt abführen. Wenn ein Unternehmen Waren oder Dienstleistungen einkauft, kann es dafür die bezahlte Umsatzsteuer gegenrechnen.

BEISPIEL: Sie kaufen Waren für 119,- € (100,- € + 19,- € USt.) und verkaufen die Ware für 178,50 € (150,- €+ 28,50 € USt.) weiter. Bezahlt haben Sie 19,- € Umsatzsteuer. Ihrem Kunden haben Sie 28,50 € in Rechnung gestellt. An das Finanzamt muss nur die Differenz (= 9,50 €) abgeführt werden - also die Steuer auf den "Mehrwert" (= 50,- €). Daher kommt der Begriff Mehrwertsteuer.

Mehrwertsteuer ist der umgangssprachliche Begriff für die Umsatz- und die Vorsteuer. Beim Verkauf spricht man von Umsatzsteuer, beim Einkauf von Vorsteuer.

BEISPIEL: Sie kaufen Waren für ihr Unternehmen. Der Verkäufer stellt Ihnen Umsatzsteuer in Rechnung. Diese muss er an das Finanzamt abführen. Für Sie handelt es sich um Vorsteuer, die Sie sich vom Finanzamt zurückholen können.

Die eingenommene Umsatzsteuer und die bezahlte Vorsteuer rechnen Sie regelmäßig mit dem Finanzamt ab. Das heißt Umsatzsteuer-Voranmeldung und wird im Punkt 1.1.4 besprochen.

↑ Inhalt

Fachbegriffe im Bereich Umsatzsteuer

Das Prinzip der Umsatzsteuer ist zwar recht einfach. Im Detail gibt es aber viele Sonderfälle und Ausnahmen. Das Umsatzsteuergesetz ist berüchtigt für seine Komplexität. In der Praxis ist man meist aber nur von wenigen Regelungen betroffen.

Wir haben hier einige Begriffe zusammengestellt, die ihnen früher oder später über den Weg laufen werden. Sie brauchen jetzt noch nicht alles zu verstehen. Lesen Sie sich es einfach einmal durch:

| Begriff | Erklärung |

|---|---|

| Steuerbar / Nicht steuerbar | Wenn ein Umsatz für die Umsatzsteuer relevant ist, nennt man den Umsatz steuerbar, andernfalls nicht steuerbar. |

| Sonstige Leistung | Dienstleistungen heißen im Steuerjargon sonstige Leistungen. Nicht steuerbar sind z.B. sonstige Leistungen, die ein Unternehmer im Ausland erbringt. |

| Lieferung | Im Gegensatz dazu ist mit einer Lieferung immer eine Warenlieferung gemeint. |

| Bemessungsgrundlage | Der Nettowert der Ware oder Leistung wird Bemessungsgrundlage genannt, da ausgehend davon die Steuer berechnet wird. |

| Drittland | Alle Länder, die nicht der EU angehören. |

| Ausfuhrlieferung | Eine Lieferung in ein Drittland nennt man Ausfuhrlieferung |

| Steuerbefreit | Ein steuerbarer Umsatz kann steuerbefreit sein. Eine Ausfuhrlieferung ist z.B. steuerbefreit. Es muss keine Umsatzsteuer abgeführt werden. |

| Übriges Gemeinschaftsgebiet | Alle Länder die der EU angehören, außer Deutschland. |

| Innergemeinschaftliche Lieferung | Lieferungen an Unternehmen (nicht Privatpersonen!) im übrigen Gemeinschaftsgebiet. Auch diese sind steuerbefreit. |

| Umgekehrte Steuerschuld | In manchen Fällen ist der Leistungsempfänger (=Kunde) steuerpflichtig - bisher hatten wir nur die Fälle, bei denen der Lieferant steuerpflichtig ist. Wenn Sie Ware einkaufen, müssen Sie in diesem Fall die Umsatzsteuer an das Finanzamt abführen! Meistens kann jedoch derselbe Betrag wieder als Vorsteuer geltend gemacht werden. Es ist also ein Nullsummenspiel. Die Beträge müssen jedoch in der Umsatzsteuer-Voranmeldung ausgewiesen werden und müssen deshalb verbucht werden. |

| Innergemeinschaftlicher Erwerb | Lieferungen von Unternehmen im übrigen Gemeinschaftsgebiet. Dabei ist der Leistungsempfänger steuerpflichtig. |

| Einfuhr | Für Lieferungen aus Drittländern muss Einfuhrumsatzsteuer bezahlt werden. Dabei ist der Leistungsempfänger steuerpflichtig. |

| Leistungen im Sinne des §13b UStG | Beim Bezug von sonstigen Leistungen aus dem Ausland oder von Bauleistungen (auch aus dem Inland) ist der Leistungsempfänger steuerpflichtig. Ein Unternehmer gilt auch dann als im Ausland ansässig, wenn er im Inland zwar eine Betriebsstätte besitzt, diese den Umsatz aber nicht ausgeführt hat (§ 13b Abs. 4 UStG n.F.).. |

Verwirrt? Das ist ganz normal. Man gewöhnt sich mit der Zeit an die Begriffe und für den Start muss man wirklich nicht alles wissen!

↑ Inhalt

Kleinunternehmer-Regelung

Kleinunternehmer sind von der Umsatzsteuer befreit, können aber auch keine Vorsteuer geltend machen. Sie müssen i.d.R. keine Umsatzsteuer-Voranmeldung abgeben. Auf den von Ihnen ausgestellten Rechnungen darf keine Umsatzsteuer ausgewiesen werden. Dem Unternehmer steht es frei, eine Umsatzsteuer-Voranmeldung abzugeben oder nicht. An diese Entscheidung ist er aber für fünf Jahre gebunden.

Ausnahme: Bei umgekehrter Steuerschuld (z.B. innergemeinschaftlicher Erwerb, Bezug von sonstigen Leistungen aus dem Ausland) ist der Kleinunternehmer als Leistungsempfänger trotzdem steuerpflichtig und muss die Umsatzsteuer abführen! Sofern die Beträge nicht zu hoch sind, reicht in den meisten Fällen die Abgabe der Umsatzsteuererklärung nach Ablauf des Geschäftsjahres.

Anmerkung: Dies ist übrigens ein schönes Beispiel dafür, wie eine "Vereinfachungsregelung" die Komplexität erhöht. Aus der Sicht des Kleinunternehmers ist es wirklich nicht einfach zu verstehen, dass er trotz Umsatzsteuerbefreiung in bestimmten Fällen umsatzsteuerpflichtig ist und eine Umsatzsteuererklärung abgeben muss!

Vorsicht Existenzgründer! Wenn Sie am Anfang mehr einkaufen als verkaufen, lohnt sich das Ganze unter Umständen nicht!

Wann jemand Kleinunternehmer ist, definiert das ↑ Umsatzsteuergesetz (§ 19).

Collmex-Praxis

Wenn Sie ausschließlich steuerfreie Lieferungen oder Leistungen in Rechnung stellen, gehen Sie wie folgt vor: Im Menü Verwaltung unter dem Menüpunkt Geschäftsjahre anzeigen, ändern wählen Sie den Grund für die Umsatzsteuer-Befreiung. In den Buchungsvorlagen werden die Konten für die Umsatzsteuer und Vorsteuer dann automatisch entfernt und auf der Rechnung wird keine Umsatzsteuer ausgewiesen.

↑ Inhalt

Steuerfreie Lieferungen und Leistungen

Wie bereits erwähnt, gibt es Lieferungen und Leistungen, die von der Umsatzsteuer befreit sind. Welche das sind, sagt der § 4 des Umsatzsteuergesetzes (UStG).

Auf der Rechnung muss der Grund für die Steuerbefreiung ausgewiesen sein.

Collmex-Praxis

Collmex buchhaltung basic, Collmex basic, plus & pro: Um eine steuerfreie Lieferung oder Leistung in Rechnung zu stellen, legen Sie zunächst ein Produkt an und wählen als Steuersatz 0%. Möchten Sie nur den Erlös buchen, sieht das so aus:

| S/H | SKR03 | SKR04 | Name |

|---|---|---|---|

| Soll | 1200 | 1800 | Bank |

| Haben | 8200 | 4200 | Erlöse |

Collmex buchhaltung free & light: Zur Buchung von steuerfreien Erlösen wählen Sie die Buchungsvorlage Steuerfreie Erlöse.

↑ Inhalt

Wann wird die Umsatzsteuer fällig?

Hier gibt es zwei Möglichkeiten:

- mit der Rechnungsstellung / Rechnungserhalt (Sollbesteuerung) ↑ § 16 Umsatzsteuergesetz

- beim Zahlungseingang (Istbesteuerung) ↑ § 20 Umsatzsteuergesetz

Die Regel ist die Sollbesteuerung. Die Istbesteuerung kann beim Finanzamt beantragt werden, sofern gewisse Umsatz- und Gewinngrenzen nicht überschritten werden.

| Ist-Versteuerung | Soll-Versteuerung | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| Einnahme-Überschuss-Rechnung |

|

| ||||||||

| Bilanz mit GuV |

|

|

Ausnahme Vorsteuer: Die Behandlung der Vorsteuer ist gleich - egal, ob Sie Ist- oder Soll-Versteuerung haben. Die Vorsteuer können Sie vom Finanzamt zurückfordern, sobald Sie die Rechnung erhalten haben, auch wenn die Rechnung noch nicht bezahlt wurde. Siehe ↑ § 15 Umsatzsteuergesetz.

BEISPIEL Sollbesteuerung: Sie haben im Januar Rechnungen für 119.000 € geschrieben. Die darin enthalten Umsatzsteuer beträgt 19.000 €. Diese Rechnungen wurden aber noch nicht bezahlt. Außerdem haben Sie Waren im Wert von 23.800 € gekauft. Die enthaltene Vorsteuer beträgt 3.800 €. Die Rechnung für die Waren haben Sie noch nicht bezahlt. Sie haben also Rechnungen geschrieben und Rechnungen erhalten, aber es ist noch kein Geld geflossen. Trotzdem müssen Sie die berechneten Umsatz- und Vorsteuern mit dem Finanzamt abrechnen und den Differenzbetrag (19.000 - 3.800 = 15.200) bezahlen. Sie leisten also eine Vorauszahlung.

Collmex-Praxis

- Collmex buchhaltung basic, Collmex basic, plus, pro & verein: Unter dem Menüpunkt Firma → Geschäftsjahre anzeigen, ändern wählen Sie in dem gleichnamigen Feld die Art der USt. Besteuerung aus. Beim Anlegen der Umsatzsteuer-Voranmeldung wird dies dann entsprechend berücksichtigt.

- Collmex buchhaltung free & light: Hier ist nur die Ist-Besteuerung möglich. Es muss nichts eingestellt werden.

↑ Inhalt

Umsatzsteuer-Voranmeldung

Bei der Umsatzsteuer-Voranmeldung werden die gezahlten Vorsteuern mit den eingenommenen Umsatzsteuern verrechnet. Haben Sie mehr Vorsteuer gezahlt als Umsatzsteuer eingenommen, erstattet Ihnen das Finanzamt die Differenz zurück. Im umgekehrten Fall zahlen Sie die Differenz an das Finanzamt.

Die meisten Unternehmer müssen, innerhalb von zehn Tagen nach Ablauf des Kalendermonats oder des Quartals eine Umsatzsteuer-Voranmeldung elektronisch an das Finanzamt übermitteln.

Ob Sie die Umsatzsteuer-Voranmeldung vierteljährlich, monatlich oder jährlich abgeben müssen, teilt Ihnen das Finanzamt mit und hängt von der Vorjahressteuer ab. Existenzgründer müssen in den ersten zwei Jahren ihre Voranmeldung monatlich einreichen. ↑ Umsatzgesetz (§ 18)

Dauerfristverlängerung: Für die Abgabe der Umsatzsteuer-Voranmeldung kann eine Dauerfristverlängerung beantragt werden. Wird diese erteilt,

kann die Voranmeldung einen Monat nach der üblichen Frist eingereicht werden.

Unternehmer, die zur monatlichen Abgabe einer Umsatzsteuer-Voranmeldung verpflichtet sind, müssen eine Sondervorauszahlung leisten. Die Höhe der

Vorauszahlung beträgt 1/11 der Summe aller im Vorjahr geleisteten Vorauszahlungen. BEISPIEL: Die Summe der geleisteten Vorauszahlungen des Vorjahres

betrug 110.000 €. Dann beträgt die Sondervorauszahlung 10.000 €.

Die Voranmeldungen sind jedoch nur die Grundlage für die Vorauszahlungen. Nach Ablauf des Geschäftsjahres müssen Sie deshalb die Umsatzsteuererklärung einreichen. Die Umsatzsteuererklärung ist keine Voranmeldung und kann in Papierform abgegeben werden. Sie ist die Grundlage für die endgültige Festsetzung der Umsatzsteuer.

Collmex-Praxis

Unter dem Menüpunkt Auswertungen bzw. USt.Voranmeldung können Sie ihre Umsatzsteuer-Voranmeldungen erstellen und an das Finanzamt senden. Bevor Sie eine

Umsatzsteuer-Voranmeldung versenden können, müssen Sie unter dem Menüpunkt Firma ihre Steuernummer und die Nummer des

Finanzamtes eingeben.

Was ist zu tun?

- Alle Belege für den Zeitraum buchen. Den relevanten Konten ist das ein Feld des Voranmeldungs-Formulars zugeordnet. Das Programm füllt dann die Formularfelder anhand der auf den Konten gebuchten Belege.

- Umsatzsteuer-Voranmeldung erstellen und senden.

- Nach erfolgter Zahlung bzw. Rückerstattung muss der Betrag gebucht werden.

Umsatzsteuervorauszahlung (Buchungsvorlage in der Gruppe 'Ausgaben')

| S/H | SKR03 | SKR04 | Name |

|---|---|---|---|

| Haben | 1200 | 1800 | Bank |

| Soll | 1780 | 3820 | Umsatzsteuer - Vorauszahlungen |

Umsatzsteuerrückerstattung (Buchungsvorlage in der Gruppe 'Einnahmen')

| S/H | SKR03 | SKR04 | Name |

|---|---|---|---|

| Soll | 1200 | 1800 | Bank |

| Haben | 1780 | 3820 | Umsatzsteuer - Vorauszahlung |

Dauerfristverlängerung

| S/H | SKR03 | SKR04 | Name |

|---|---|---|---|

| Haben | 1200 | 1800 | Bank |

| Soll | 1781 | 3830 | Umsatzsteuer - Vorauszahlungen 1/11 |

↑ Inhalt

Umsatzsteuer in Rechnung stellen: Die Rechnung

Wenn Sie Rechnungen erstellen oder erhalten, achten Sie unbedingt darauf, dass diese den gesetzlichen Vorgaben entsprechen. Lesen Sie dazu ↑ Umsatzgesetz (§ 14). Sind Rechnungen unvollständig, ist kein Vorsteuerabzug möglich. Das bedeutet im Ernstfall, dass Sie nach einer Steuerprüfung, erstattete Vorsteuer wieder zurückzahlen müssen.

Collmex-Praxis

Bevor Sie zum ersten Mal eine Rechnung erstellen, achten Sie bitte darauf, dass die folgenden Angaben im Programm korrekt hinterlegt sind:

- Menüpunkt Firma: Name, Adresse, Umsatzsteuer-Id. (bzw. Steuernummer) & Bankverbindung ihrer Firma; Baudienstleister

- Menüpunkt Geschäftsjahr: Art der Besteuerung bei Nullbesteuerung: Aktivierung des entsprechenden Kontrollkästchens

- Menüpunkt Kunde: Name und Adresse des Kunden, eventuell Kundenvereinbarungen

↑ Inhalt

II. Wie buche ich was? - Kontierungslexikon

Buchungsablauf in der Praxis

In der Praxis werden alle Belege gesammelt und dann mit Hilfe des Kontoauszugs auf einen Rutsch eingebucht. Die meisten schieben das so lange vor sich her, bis es nicht mehr länger geht - also die Umsatzsteuervoranmeldung fällig wird. Allein schon wegen der Menge an Belegen geht das natürlich nur in kleinen Unternehmen.

Bevor wir aber mit der Erklärung des Buchungsablaufs beginnen, müssen noch einige Begriffe erklärt werden:

| Beleg | In der Buchhaltung gilt der Grundsatz "Keine Buchung ohne Beleg". Mit Beleg ist hier der Originalbeleg gemeint, wie z.B. eine Rechnung bzw. der Kontoauszug. Auf dem Beleg sind normalerweise der Betrag und das Belegdatum ausgewiesen. Die Belege müssen aufbewahrt werden. Ist Ihnen ein Beleg verloren gegangen, haben Sie zwei Möglichkeiten: Sie bitten den Aussteller des Belegs, Ihnen eine Kopie zukommen zu lassen. Ist das nicht möglich, wie z.B. bei Tankbelegen, erstellen Sie einen Ersatzbeleg: Die Form ist dabei nicht wichtig. Er kann auch von Hand geschrieben sein. Er muss aber dieselben Informationen enthalten wie ein Beleg. Außerdem muss der Ersatzbeleg unterschrieben werden. |

|---|---|

| Buchung | Ist ein Beleg für die Buchhaltung relevant, wird er in der Buchhaltung in Form einer Buchung erfasst. Die Buchung ist das Spiegelbild des Belegs in der Buchhaltung. Collmex vergibt für jede Buchung automatisch eine fortlaufende Buchungsnummer. |

Für jede Buchung muss ein entsprechender Beleg vorhanden sein. Die Buchungsnummer wird auf dem Beleg notiert. Damit hat man eine eindeutige Zuordnung zwischen den Buchung und Beleg.

Wie sieht das in der Praxis aus? Grundlage für die Buchungen bilden normalerweise der Kontoauszug und der angesammelte Stapel an Belegen.

Zuerst wird der Kontoauszug gebucht: Jede Kontobewegung wird zeitlich sortiert abgearbeitet und in der Buchhaltung verbucht. Sofern es für die Kontobewegung einen Beleg gibt, notieren Sie auf dem Beleg und dem Kontoauszug die Nummer der Buchung und heften sie beides ab. Anschließend buchen Sie die Barbelege. Das sind die Belege, die Sie bar bezahlt haben oder für die Sie bar bezahlt wurden.

BEISPIEL 1: Sie haben für Ihren Geschäftswagen Benzin gekauft und mit Karte bezahlt. Der Betrag wurde von Ihrem Geschäftskonto abgebucht. Die Zahlung buchen Sie als Kfz-Kosten und notieren die von Collmex vergebene Buchungsnummer auf dem Tankbeleg sowie auf dem Kontoauszug. Den Tankbeleg heften Sie ab.

BEISPIEL 2: Ein Kunde bezahlt eine Rechnung per Banküberweisung. Für diesen Vorgang ist der Kontoauszug der einzige Beleg. Sie buchen unter "Forderungen → Zahlung Kundenrechnung" den Zahlungseingang und notieren auf dem Kontoauszug die Buchungsnummer.

Wenn Sie mit dem Kontoauszug fertig sind, sollten Sie auf jeden Fall überprüfen, ob der Saldo des Kontoauszugs mit dem Saldo des Kontos in der Buchhaltung übereinstimmt. So sind sie sicher, dass alles richtig verbucht wurde ("Buchungen → Salden anzeigen").

Wenn der Kontoauszug gebucht ist, sind hoffentlich schon die meisten Belege abgearbeitet. Übrig bleiben in den meisten Fällen nur noch nicht bezahlte Lieferantenrechnungen. Wenn Sie eine Lieferantenrechnung erhalten ist dies ein separater Geschäftsvorfall, den Sie als Verbindlichkeit in die Buchhaltung übernehmen. Ist die Rechnung dann zur Zahlung fällig, überweisen Sie den Betrag. Die Zahlung ist dann wieder ein Geschäftsvorfall, den Sie beim Buchen des Kontoauszugs in die Buchhaltung übernehmen. Wird eine Rechnung direkt bezahlt, reicht es - wie z.B. beim Benzinbeleg - nur die Zahlung zu buchen.

Nachdem auch die restlichen Belege abgearbeitet sind, bleibt evt. noch ein handschriftliches Kassenbuch, das in die Buchhaltung übernommen werden muss.

Wenn alle Belege für den Monat eingebucht sind, legen Sie die Umsatzsteuer-Voranmeldung an und schicken Sie sie an das Finanzamt. Fertig - jetzt können Sie sich wieder Ihrer eigentlichen Arbeit widmen!

Zusammenfassung:

- Keine Buchung ohne Beleg: Der Buchung muss ein Beleg zugeordnet werden.

- Die Belege müssen aufbewahrt werden.

- Die Buchungen erfolgen anhand der Kontoauszüge und der Belege

Arbeitsablauf

- Belege sammeln und thematisch sortieren

- Buchen

- Buchungsnummer auf dem Belege notieren (auf Kontoauszug und z.B. auf der Lieferantenrechnung)

- Kontoauszüge abheften

- Die übrigen Belege aufsteigend abheften

Collmex-Praxis

In Collmex buchhaltung basic basic, plus und pro importieren Sie den Kontoauszug von der Bank direkt über HBCI (Home Banking Computer Interface) in das Programm. Die Bankumsätze dienen als Grundlage für die Belegbuchung. Solange noch nicht gebuchte Bankumsätze vorhanden sind, wird der Bankumsatz beim Belege buchen eingeblendet. Betrag und Buchungstext wird aus dem Bankumsatz übernommen. Sie brauchen nur noch die passende Buchungsvorlage anzuklicken und auf "buchen" zu drücken. Die Zuordnung zur Buchung ist im Kontoumsatz sichtbar. Soll ein Bankumsatz nicht gebucht werden, klicken Sie in dem eingeblendeten Bankumsatz auf den Betrag. Sie kommen in die Detailsicht zum Bankumsatz und können im Bankumsatz "nicht buchen" markieren.

↑ Inhalt

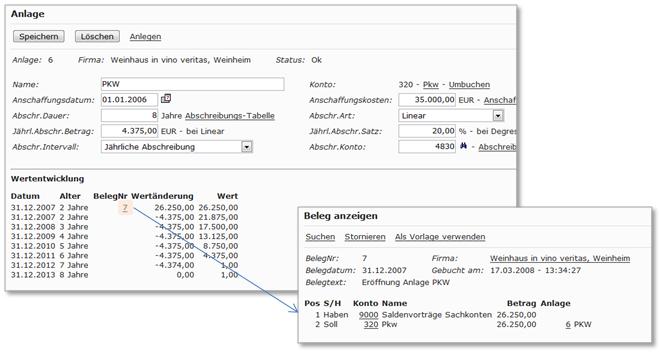

Eröffnungsbuchungen (nicht zwingend bei Einnahme-Überschuss-Rechnung)

Wenn Sie Collmex zum ersten Mal einsetzen, sind so genannte Eröffnungsbuchungen erforderlich, mit denen die momentanen Bestände ihres Unternehmens erfasst werden. Die Basis für diese Buchungen bildet das so genannte Inventar bzw. die Saldenlisten des vorangegangenen Jahres.

Die Eröffnungsbuchungen müssen sie nicht unbedingt als erstes buchen. Über das Belegdatum steuern Sie, wann die Buchung wirksam ist. Sie können auch in der Mitte des Jahres noch Belege zum 1.1. buchen. Für den Anfang empfiehlt es sich, nur Kasse und Bankbestand zu erfassen und dann mit der Buchung der laufenden Geschäftsvorfälle zu beginnen. Wenn Sie etwas mehr Erfahrung haben, können die anderen Bestände erfasst werden.

Die Eröffnungsbuchungen führen Sie unter Buchungen → Belege buchen → Eröffnung aus.

Alle Posten, die auf der linken Seite der Bilanz stehen, sind im Soll zu buchen:

- Grundstücke und Bauten (Vor der Buchung müssen diese Gegenstände als Anlage erfasst werden - siehe Anlagen verwalten.)

- Betriebs- und Geschäftsausstattung (Vor der Buchung müssen diese Gegenstände als Anlage erfasst werden - siehe Anlagen verwalten.)

- Vorräte

- Forderungen aus Lieferungen und Leistungen

- Kasse

- Bankguthaben

Alle Posten, die auf der rechten Seite der Bilanz stehen, werden im Haben gebucht:

- Eigenkapital (Differenz zwischen Vermögen und Schulden)

- Verbindlichkeiten gegenüber Kreditinstituten

- Verbindlichkeiten aus Lieferungen und Leistungen

- Sonstige Verbindlichkeiten

Die Gegenbuchungen erfolgen auf das Konto Saldenvorträge. Wenn Sie unterjährig das Buchhaltungsprogramm wechseln, verwenden Sie stattdessen das Summenvortragskonto (9090).

Eine Ausnahme sind offene Kundenrechnungen bei Ist-Besteuerung aus dem alten Jahr: Da beim Zahlungseingang im Folgejahr die Umsatzsteuer über das Erlöskonto des zugeordneten Rechnungsbelegs im alten Jahr bestimmt wird, muss die Kundenrechnung zuerst wie eine normale Rechnung über Kunde → Kundenrechnung mit Erlösen und Steuern gebucht werden.

Damit Sie die Saldenvorträge möglichst einfach erfassen können, buchen Sie die Summe der Erlöse und Steuern aus den offenen Kundenrechnungen in einem zweiten Schritt zum 31.12. wieder auf das Konto 9000 um.

BEISPIEL: Es existieren noch 10 offene Kundenrechnungen (je 119,00 € inkl. 19% Ust. x 10 = 1.190,00 €) aus dem alten Jahr

1. Buchung der einzelnen Rechnungen. Das Belegdatum ist jeweils das Rechnungsdatum.

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Soll | 1400 | 1200 | Forderungen aus Lieferungen und Leistungen | 119,00 |

| Haben | 8400 | 4400 | Erlöse 19% Ust. | 100,00 |

| Haben | 1776 | 3806 | Umsatzsteuer 19% | 19,00 |

2. Umbuchung der Summe aller 10 Rechnungen

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 9000 | 9000 | Saldenvorträge | 1.190,00 |

| Soll | 8400 | 4400 | Erlöse 19% Ust. | 1.000,00 |

| Soll | 1776 | 3806 | Umsatzsteuer 19% | 190,00 |

Als Ergebnis muss der Saldo des Kontos 9000 Null sein und die Salden aller Konten am 31.12. müssen mit der alten Buchhaltung übereinstimmen.

Collmex-Praxis

Für die Eröffnungsbuchungen stehen in Collmex eigene Buchungsvorlagen in der Vorlagengruppe Eröffnung zur Verfügung.

↑ Inhalt

Offene Posten verwalten

Ein offener Posten ist eine Rechnung, die noch nicht bezahlt wurde. Die Verwaltung offener Posten hat den großen Vorteil, dass Sie jederzeit einen Überblick über Ihre Forderungen und Verbindlichkeiten haben. Das heißt, Sie wissen genau, was Sie noch bezahlen müssen und welche Rechnungen Ihre Kunden noch nicht bezahlt haben.

Und so funktioniert es:

Es sind zwei Buchungen erforderlich:

- Buchung der Rechnung

- Buchung der Zahlung

- Buchungsvorschlag Verkauf

1. Rechnung

| S/H | SKR03 | SKR04 | Name |

|---|---|---|---|

| Soll | 1400 | 1200 | Forderungen aus Lieferungen und Leistungen |

| Haben | 8400 | 4400 | Erlöse 19% Ust. |

| Haben | 1776 | 3806 | Umsatzsteuer 19% |

Das Belegdatum entspricht dabei dem Rechnungsdatum.

2. Zahlung

| S/H | SKR03 | SKR04 | Name |

|---|---|---|---|

| Soll | 1200 | 1800 | Bank |

| Haben | 1400 | 1200 | Forderungen aus Lieferungen und Leistungen |

Das Belegdatum entspricht dabei dem Datum des Zahlungseingangs.

Hat Ihnen Ihr Kunde mehr gezahlt, buchen Sie den Mehrbetrag entweder als Erlös oder Sie schreiben dem Kunden den Betrag gut. Dabei entsteht eine negative Forderung, die Sie entweder mit der nächsten Rechnung verrechnen oder Sie überweisen dem Kunden den Betrag zurück.

BEISPIEL: Sie haben Ihrem Kunden 119 € (incl. 19% Ust.) in Rechnung gestellt, der Kunde hat aber 120 € bezahlt.

Buchungsvorschlag Überzahlung als Erlös

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Soll | 1200 | 1800 | Bank | 120,00 |

| Haben | 1400 | 1200 | Forderungen aus Lieferungen und Leistungen | 119,00 |

| Haben | 8400 | 4400 | Erlöse 19% Ust. | 0,84 |

| Haben | 1776 | 3806 | Umsatzsteuer 19% | 0,16 |

Buchungsvorschlag, wenn Sie dem Kunden den zuviel gezahlten Betrag gutschreiben

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Soll | 1200 | 1800 | Bank | 120,00 |

| Haben | 1400 | 1200 | Forderungen aus Lieferungen und Leistungen | 119,00 |

| Haben | 1400 | 1200 | Forderungen aus Lieferungen und Leistungen | 1,00 |

- Buchungsvorschlag Einkauf

1. Rechnung

| S/H | SKR03 | SKR04 | Name |

|---|---|---|---|

| Haben | 1600 | 3300 | Verbindlichkeiten aus Lieferungen und Leistungen |

| Soll | 3200 | 5200 | Wareneingang |

| Soll | 1576 | 1406 | Vorsteuer 19% |

Das Belegdatum entspricht dabei dem Rechnungsdatum.

2. Zahlung

| S/H | SKR03 | SKR04 | Name |

|---|---|---|---|

| Haben | 1200 | 1800 | Bank |

| Soll | 1600 | 3300 | Verbindlichkeiten aus Lieferungen und Leistungen |

Das Belegdatum entspricht dabei dem Datum des Zahlungsausgangs.

Collmex-Praxis

Zur Verwaltung der offenen Posten stehen Ihnen die beiden Vorlagengruppen Kunden und Lieferanten zur Verfügung.

↑ Inhalt

Betriebsausgaben

Betriebsausgaben sind Ausgaben, die der Förderung der Betriebseinnahmen dienen. Sie sind durch den Betrieb veranlasst. Die private Mitveranlassung der Ausgabe muss objektiv betrachtet weniger als 10 Prozent sein. (Siehe Einkommensteuer-Gesetz § 4 Abs. 4).

Beachten Sie, dass nicht alle Betriebsausgaben abzugsfähig sind (Siehe Einkommensteuer-Gesetz § 4 Abs. 5). Dazu gehören:

- Geschenke über 35 €

- 30% der angemessenen Bewirtungskosten

- Bewirtungskosten in unangemessener Höhe

- Aufwendungen für Jagd oder Fischerei, für Segeljachten oder Motorjachten sowie für ähnliche Zwecke und für die hiermit zusammenhängenden Bewirtungen

- Verpflegungsmehraufwendungen, die die festgelegten Pauschalbeträge überschreiten

- Aufwendungen für die Wege zwischen Wohnung und Betriebsstätte und für Familienheimfahrten, soweit bestimmte Pauschbeträge überschritten werden.

- Aufwendungen für ein häusliches Arbeitszimmer sowie die Kosten der Ausstattung. 2Dies gilt nicht, wenn das Arbeitszimmer den Mittelpunkt der gesamten betrieblichen und beruflichen Betätigung bildet.

- andere Aufwendungen, die die Lebensführung des Steuerpflichtigen oder anderer Personen berühren, soweit sie nach allgemeiner Verkehrsauffassung als unangemessen anzusehen sind

- Geldbußen, Ordnungs- und Verwarnungsgelder

Lieferanten (Einkauf)

Wareneinkauf

Alle für die Produktion oder den Verkauf bestimmten Waren, Stoffe, Erzeugnisse oder Vorräte werden als Wareneingang gebucht. Dafür stehen folgende Konten zur Verfügung:

| SKR03 | SKR04 | Name |

|---|---|---|

| 3200 | 5200 | Wareneingang |

| 3300 | 5300 | Wareneingang 7% Vorsteuer |

| 3400 | 5400 | Wareneingang 19% Vorsteuer |

Buchungsbeispiel

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1600 | 3300 | Verbindlichkeiten aus Lieferungen und Leistungen | 119,00 |

| Soll | 3200 | 5200 | Wareneingang | 100,00 |

| Soll | 1576 | 1406 | Vorsteuer 19% | 19,00 |

↑ Inhalt

Differenzbesteuerung (Einkauf)

Bei der Differenzbesteuerung nach § 25 a Umsatzsteuergesetz

zahlen Sie die Umsatzsteuer nur auf die Differenz von Einkaufs- und Verkaufspreis.

In den von Collmex verwendeten Kontenrahmen sind keine speziellen Konten für die Differenzbesteuerung vorgesehen. Damit alles nachvollziehbar bleibt, sollten Sie eigene Konten für Einkauf und Verkauf anlegen.

Konten

| SKR03 | SKR04 | Name |

|---|---|---|

| 3201 | 5201 | Wareneingang Einzeldifferenz |

| 8191 | 4136 | Umsatzerlöse nach §§ 25 und 25a UStG 19% USt |

| 8193 | 4138 | Umsatzerlöse nach §§ 25 und 25a UStG ohne USt |

BEISPIEL: Der Händler Müller kauft von einer Privatperson einen Tisch für 1000 €, den er für 2190 € weiterverkauft.

Buchung Einkauf (↑ Buchung Verkauf)

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1200 | 1800 | Bank | 1000,00 |

| Soll | 3201 | 5201 | Wareneingang Einzeldifferenz | 1000,00 |

↑ Inhalt

Warenbezugskosten (Anschaffungsnebenkosten)

Die separate Buchung der Anschaffungsnebenkosten (z.B. Transport, Verpackung) ist nicht zwingend erforderlich. Sie können in einem Betrag mit dem Kaufpreis gebucht werden.

BEISPIEL: Der Einzelhändler Schmidt bezieht Waren für 3.000 € + 570 € USt. = 3.570 €. Außerdem werden ihm Transportkosten in

Höhe von 100 € + 19 USt = 119 €. in Rechnung gestellt.

Die Anschaffungskosten betragen also 3.689 € netto.

Buchung:

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1200 | 1800 | Bank | 3.689,00 |

| Soll | 3200 | 5200 | Wareneingang | 3.100,00 |

| Soll | 1576 | 1406 | Vorsteuer 19% | 589,00 |

Wenn Sie aber Information über die Höhe dieser Kosten z.B. für Kalkulationen benötigen, wenden Sie diese Buchung an:

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1200 | 1800 | Bank | 3.689,00 |

| Soll | 3200 | 5200 | Wareneingang | 3.000,00 |

| Soll | 1576 | 1406 | Vorsteuer 19% | 589,00 |

| Soll | 3800 | 5800 | Anschaffungsnebenkosten | 100,00 |

↑ Inhalt

Warenrücksendungen und -gutschriften (Einkauf)

Erfüllt der Verkäufer den Kaufvertrag nicht ordnungsgemäß, kommt es zu Rücksendungen von Waren und zu Gutschriften. BEISPIELE: mangelhafte oder falsche Waren; Lieferung erfolgte nicht innerhalb Lieferfrist.

Gutschriften auf der Einkaufsseite mindern die Anschaffungskosten (Wareneingang), die Vorsteuer sowie die Verbindlichkeiten.

Die Buchung erfolgt üblicherweise, wenn die Gutschrift vorliegt.

BEISPIEL: Der Einzelhändler Müller hat Waren im Wert von 5.000 € gekauft. Er erhält und bezahlt folgende Rechnung:

| Warenwert | 5.000,00 € |

| Vorsteuer | 950,00 € |

| Summe | 5.950,00 € |

Beim Auspacken stellt er fest, das die Hälfte der Ware mangelhaft ist. Er sendet die mangelhaften Teile an den Lieferanten zurück und erhält eine Gutschrift über 2.500 € + 475 € Ust. = 2.975 €.

Buchung beim Zahlungseingang der Gutschrift

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Soll | 1200 | 1800 | Bank | 2.975,00 |

| Haben | 3200 | 5200 | Wareneingang | 2.500,00 |

| Haben | 1576 | 1406 | Vorsteuer 19% | 475,00 |

↑ Inhalt

Skonto, Bonus und Rabatt (Einkauf)

Skonto: Das ist der Betrag, den sich der Kunde bei der Zahlung innerhalb einer vereinbarten Frist vom Rechnungsbetrag abzieht. Der Skontoabzug hat für den Lieferanten eine Minderung des Ertrags und der Umsatzsteuer zur Folge. Beim Kunden mindert er die Vorsteuer und die Anschaffungskosten.

Rabatt: Ein Rabatt wird in der Regel direkt beim Ausstellen der Rechnung Preis mindernd berücksichtigt. Dabei berechnet der Lieferant die Umsatzsteuer vom bereits geminderten Rechnungsbetrag.

Bonus: Das ist ein nachträglich gewährter Preisnachlass. Er staffelt sich meist nach der Höhe des Umsatzes. Der Lieferant will damit den Kunden veranlassen möglichst viel bei ihm zu kaufen. Der Bonus mindert ebenso wie der Skonto beim Lieferanten Ertrag und Umsatzsteuer, beim Kunden Vorsteuer und Anschaffungskosten.

Rabatte, die bereits Preis mindernd auf der Rechnung berücksichtigt sind, werden in der Buchhaltung nicht erfasst. Wird ein Rabatt nachträglich gewährt oder will man die erhaltenen Rabatte gesondert buchen, steht hierfür das Konto 3770 (Erhaltene Rabatte) zur Verfügung.

Skonti können entweder auf der Habenseite des Wareneingangskontos gebucht werden oder auf das Konto 3730 (Erhaltene Skonti).

BEISPIEL: Sie haben von einem

Lieferanten Waren im Wert von 1.000 € + 190 € = 1.190 € gekauft. Sie bezahlen die Rechnung acht Tage nach

der Lieferung unter Abzug von 3% Skonto.

Buchung bei Zahlung

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Soll | 1600 | 3300 | Verbindlichkeiten aus Lief. u. Leist. | 1.190,00 |

| Haben | 1200 | 1800 | Bank | 1.154,30 |

| Haben | 3736 | 5736 | Erhaltene Skonti 19% | 30,00 |

| Haben | 1576 | 1406 | Vorsteuer 19% | 5,70 |

Bonus: Da die erhaltenen Boni die Anschaffungskosten mindern, werden auch sie üblicherweise auf ein eigenes Konto gebucht: 3740 (Erhaltene Boni).

BEISPIEL: Ihr Lieferant gewährt Ihnen am Jahresende einen Bonus von 500 € + 95 € USt.= 595 €

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Soll | 1200 | 1800 | Bank | 595,00 |

| Haben | 3760 | 5760 | Erhaltene Boni 19% | 500,00 |

| Haben | 1576 | 1406 | Vorsteuer 19% | 95,00 |

↑ Inhalt

Anzahlungen (Einkauf)

Ein Unternehmer darf sich Vorsteuerbeträge grundsätzlich nur für bereits ausgeführte Leistungen abziehen. Dies gilt nicht, wenn laut § 15 Abs. 1 Nr. 1

- eine Anzahlungsrechnung vorliegt, in der die Umsatzsteuer gesondert ausgewiesen ist und

- die Anzahlung erfolgt ist.

Anzahlung bei innergemeinschaftlichem Erwerb: Da die Steuer hier erst mit Ausstellung der Rechnung entsteht, werden Anzahlungen im innergemeinschaftlichen Erwerb ohne Umsatz- und Vorsteuer gebucht. Dafür stehen die Konten 1510 (SKR03) bzw. 1180 (SKR04) zur Verfügung. Siehe § 13 Abs. 1 Nr. 6.

1. Buchung der Anzahlung

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1200 | 1800 | Bank | 11.900,00 |

| Soll | 1518 | 1186 | Geleistete Anzahlungen 19% | 10.000,00 |

| Soll | 1576 | 1406 | Vorsteuer 19% | 1.900,00 |

2. Buchung der Rechnung

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1600 | 3300 | Verbindlichkeiten aus Lief. u. Leist. | 23.800,00 |

| Soll | 3400 | 5400 | Wareneingang 19% | 20.000,00 |

| Soll | 1576 | 1406 | Vorsteuer 19% | 3.800,00 |

3. Auflösung der Anzahlung

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Soll | 1600 | 3300 | Verbindlichkeiten aus Lief. u. Leist. | 11.900,00 |

| Haben | 1518 | 1186 | Geleistete Anzahlungen | 10.000,00 |

| Haben | 1576 | 1406 | Vorsteuer 19% | 1.900,00 |

4. Buchung der Restzahlung

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Soll | 1600 | 3300 | Verbindlichkeiten aus Lief. u. Leist. | 11.900,00 |

| Haben | 1200 | 1800 | Bank | 11.900,00 |

↑ Inhalt

Auslandsgeschäfte (Einkauf)

Innergemeinschaftlicher Erwerb

Ein innergemeinschaftlicher Erwerb liegt vor, wenn ein (vorsteuerabzugsberechtigter) Unternehmer Lieferungen von einem Unternehmen aus einem anderen

EU-Land erhält. Er muss diese Lieferung im Inland versteuern. Die Rechnung enthält die Umsatzsteuer-ID's von Lieferant und Kunden sowie den Hinweis

auf Steuerfreiheit der Lieferung. (s. §1a UStG)

BEISPIEL: Ein italienischer Unternehmer liefert 100 Anzüge zum Preis 100.000 € an einen deutschen Unternehmer.

Buchung

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1200 | 1800 | Bank | 100.000,00 |

| Soll | 3425 | 5425 | Innergemeinschaftlicher Erwerb | 100.000,00 |

| Haben | 1774 | 3804 | Umsatzsteuer aus innergemein. Erwerb | 19.000,00 |

| Soll | 1574 | 1404 | Vorsteuer aus innergemein. Erwerb | 19.000,00 |

Einfuhr aus Drittländern außerhalb der EU

Beim Wareneinkauf angefallene Zölle müssen ebenfalls nicht separat ausgewiesen werden. Zur besseren Übersicht steht aber das Konto 3850 Zölle und Einfuhrabgaben zur Verfügung. Sie können diese Kosten aber auch als allgemeine Anschaffungsnebenkosten buchen (siehe Beginn des Abschnitts).

Die bezahlte Einfuhrumsatzsteuer muss dagegen separat auf dem Konto 1588 (SKR03) bzw. 1433 (SKR04) bezahlte Einfuhrumsatzsteuer ausgewiesen werden, da sie in der Umsatzsteuer-Voranmeldung angegeben werden muss.

BEISPIEL: Der Unternehmer Schmidt aus Berlin kauft von seinem Lieferanten Fischli aus der Schweiz Waren im Wert von 5.000 €. Laut Kaufvertrag schuldet der Leistungsempfänger (also Schmidt) Einfuhrumsatzsteuer sowie den Zoll. Laut Zollbescheid sind 816 € Einfuhrumsatzsteuer und 100 € Zoll zu zahlen. Schmidt erhält daher folgende Rechnung:

| Warenwert | 5.000,00 € |

| Zoll | 100,00 € |

| Einfuhrumsatzsteuer | 816,00 € |

| Summe | 5.916,00 € |

| S/H | SKR03 | SKR04 | Name | Betrag | Betrag |

|---|---|---|---|---|---|

| Haben | 1200 | 1800 | Bank | Gesamtsumme | 5.916,00 |

| Soll | 3200 | 5200 | Wareneingang | Kaufpreis netto | 5.000,00 |

| Soll | 3850 | 5840 | Zölle | Kosten für die Zollgebühren | 100,00 |

| Soll | 1588 | 1433 | Bezahlte Einfuhrumsatzsteuer | Steuerbetrag | 816,00 |

Ausländische sonstige Leistungen

Sie als Kunde schulden in diesem Fall die Umsatzsteuer (s. § 13b UStG, sog. "reverse charge"). Es muss unterschieden werden, ob der Lieferant seinen Sitz in einem EU-Land oder in einem Drittland hat, da die Beträge in unterschiedlichen Feldern der Umsatzsteuervoranmeldung ausgewiesen werden müssen.

BEISPIEL EU: Google-Anzeigen unter google.de. Ein Unternehmer schaltet bei dem in Irland ansässigen Unternehmen Anzeigen auf dessen deutscher Webseite. Das heißt, Google erbringt für den deutschen Unternehmer eine Leistung im Inland (Deutschland). Dafür erhält der Unternehmer eine Rechnung über 500 €. Der Unternehmer schuldet dafür Umsatzsteuer, kann aber diese als Vorsteuer abziehen.

Buchung EU-Ausland

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1200 | 1800 | Bank | 500,00 |

| Soll | 3123 | 5923 | Leistungen eines im anderen EG-Land ansässigen Unternehmers 19% Vorsteuer und 19% Umsatzsteuer | 500,00 |

| Haben | 1787 | 3837 | Umsatzsteuer nach § 13b UStG | 95,00 |

| Soll | 1577 | 1407 | Vorsteuer nach § 13b UStG | 95,00 |

Buchung Drittland

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1200 | 1800 | Bank | 500,00 |

| Soll | 3125 | 5925 | Leistungen eines im Ausland ansässigen Unternehmers 19% Vorsteuer und 19% Umsatzsteuer | 500,00 |

| Haben | 1787 | 3837 | Umsatzsteuer nach § 13b UStG | 95,00 |

| Soll | 1577 | 1407 | Vorsteuer nach § 13b UStG | 95,00 |

Buchung EU-Ausland bei Nullbesteuerung (Kleinunternehmer)

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1200 | 1800 | Bank | 500,00 |

| Soll | 3143 | 5943 | Sonstige Leistungen eines im anderen EG-Land ansässigen Unternehmers ohne Vorsteuer und 19% Umsatzsteuer | 500,00 |

| Haben | 1787 | 3837 | Umsatzsteuer nach § 13b UStG | 95,00 |

| Soll | 2176 | 5660 | Nicht abziehbare Vorsteuer 19% | 95,00 |

Buchung Drittland bei Nullbesteuerung (Kleinunternehmer)

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1200 | 1800 | Bank | 500,00 |

| Soll | 3145 | 5945 | Leistungen eines im Ausland ansässigen Unternehmers ohne Vorsteuer und 19% Umsatzsteuer | 500,00 |

| Haben | 1787 | 3837 | Umsatzsteuer nach § 13b UStG | 95,00 |

| Soll | 2176 | 5660 | Nicht abziehbare Vorsteuer 19% | 95,00 |

Auch Kleinunternehmer sind in diesem Fall umsatzsteuerpflichtig und müssen die Umsatzsteuer über die jährliche Umsatzsteuererklärung abführen. Mehr Informationen dazu in der Beschreibung der Kleinunternehmer-Regelung.

Ausländische Umsatzsteuer bzw. Mehrwertsteuer

Sie waren mit dem Auto auf Geschäftsreise in Frankreich und haben dort für 60,00 € getankt. Der gezahlte Betrag enthält 20% französische Umsatzsteuer (12,00 €). Hier stellen sich zwei Fragen:

- Wie wird der Steuerbetrag gebucht?

- Kann die Vorsteuer beim (deutschen) Finanzamt geltend gemacht werden?

Der Betrag geht komplett, also inklusive der gezahlten Umsatzsteuer als Aufwand in die Betriebsausgaben ein - in dem speziellen Fall also auf die Konten 4530 (SKR03) bzw. 6530 (SKR04) Laufende Kfz - Betriebskosten.

Buchung

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1200 | 1800 | Bank | 60,00 |

| Soll | 4530 | 6530 | Laufende Kfz - Betriebskosten | 60,00 |

Die bezahlte ausländische Umsatzsteuer kann nicht über die deutsche Umsatzsteuervoranmeldung erstattet werden. Den gezahlten Steuerbetrag können Sie jedoch ab 2010 beim Bundeszentralamt für Steuern geltend machen.

Wird Ihnen die ausländische Umsatzsteuer erstattet, erfolgt die Buchung auf das Aufwandskonto, auf das Sie zuvor die Steuer gebucht haben.

Buchung bei Erstattung der Steuer

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Soll | 1200 | 1800 | Bank | 12,00 |

| Haben | 4530 | 6530 | Laufende Kfz - Betriebskosten | 12,00 |

Haben Sie häufig solche Rechnungen, sollten Sie sich ein eigenes Aufwandskonto (kein Steuerkonto) für die Steuerbeträge anlegen, um bei der Erstattung nicht mühsam ermitteln zu müssen, welche Aufwandskonten gebucht werden müssen.

Hat der Rechnungsaussteller seinen Sitz in der EU, können Sie auch versuchen, ihm Ihre Umsatzsteuer-ID nachträglich zu übermitteln und eine korrigierte Rechnung ohne Umsatzsteuer anzufordern (s. dann Innergemeinschaftlicher Erwerb bzw. Ausländische sonstige Leistungen.

↑ Inhalt

Vorlageprovision

Sie beziehen Ware aus einem Drittland. Beim Import müssen Sie Zoll bezahlen, den aber der Versender für Sie vorlegt hat. Der Versender stellt Ihnen die Zollgebühr später in Rechnung und berechnet für seine Dienstleistung eine Gebühr, die sogenannte Vorlageprovision.

Beispiel: Der Versender stellt seinem Kunden eine Rechnung über 12 € Zoll und 10,50 € Vorlageprovision zzgl. 2 € Vorsteuer.

BUCHUNG

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1200 | 1800 | Bank | 22,00 |

| Soll | 4900 | 6300 | Sonstige betriebliche Aufwendungen | 10,50 |

| Soll | 1576 | 1406 | Vorsteuer 19% | 2,00 |

| Soll | 3850 | 5840 | Zölle und Einfuhrabgaben | 10,00 |

↑ Inhalt

Leergut

Häufig kann der Käufer dem Verkäufer die Transportverpackung gegen Kostenerstattung zurückgeben. In diesem Fall ist es sinnvoll ein gesondertes Konto für die Verpackung zu führen.

BEISPIEL: Der Einzelhändler Schmidt erhält zu einer Warenlieferung folgende Rechnung:

| Warenwert | 400,00 € |

| Transportkosten | 50,00 € |

| Verpackungskosten (6 Behälter) | 150,00 € |

| 19% Umsatzsteuer | 114,00 € |

| Summe | 714,00 € |

1. Buchung bei Wareneingang

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1200 | 1800 | Bank | 714,00 |

| Soll | 3200 | 5200 | Wareneingang | 400,00 |

| Soll | 3800 | 5400 | Anschaffungsnebenkosten | 50,00 |

| Soll | 3830 | 5820 | Leergut | 150,00 |

| Soll | 1576 | 1406 | Vorsteuer 19% | 114,00 |

2. Buchung nach Rückgabe des Leerguts

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Soll | 1200 | 1800 | Bank | 178,50 |

| Haben | 3830 | 5820 | Leergut | 150,00 |

| Haben | 1576 | 1406 | Vorsteuer 19% | 28,50 |

↑ Inhalt

Erhaltene Provisionen

Sie erhalten von Ihrem Lieferanten Verkaufsprovisionen. Dafür stehen die Konten 8500 (SKR03) und 4569 (SKR04) zur Verfügung. Provisionen unterliegen in der Regel der Umsatzsteuer. Die Steuerbefreiung für Provisionen ist im § 4 des Umsatzsteuergesetzes (Nr. 5 und Nr. 8 ff) geregelt.

Buchung

| S/H | SKR03 | SKR04 | Name |

|---|---|---|---|

| Soll | 1200 | 1800 | Bank |

| Haben | 8500 | 4569 | Provisionserlöse |

| Haben | 1776 | 3806 | Umsatzsteuer 19% |

↑ Inhalt

Baudienstleistungen

Bauunternehmer A lässt sich von Bauunternehmer B einen Rohbau errichten. Dieser stellt A dafür 80.000 € in Rechnung. Die Leistung des Subunternehmers unter § 13b Abs. 1 Nr. 4. A bucht diese wie folgt:

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1200 | 1800 | Bank | 80.000 |

| Soll | 3120 | 5920 | Bauleistungen eines im Inland ansässigen Unternehmers 19% Vorsteuer und 19% Umsatzsteuer | 80.000 |

| Soll | 1577 | 1407 | Abziehbare Vorsteuer § 13b UStG 19% | 15.200 |

| Haben | 1787 | 3837 | Umsatzsteuer nach § 13b UStG 19% | 15.200 |

↑ Inhalt

Sonstige Betriebsausgaben

Porto

Wenn Portokosten entstehen z.B. für den Versand von Rechnungen, handelt es sich um eine abzugsfähige Betriebsausgaben. Das Porto der Deutschen Post ist steuerfrei und wird ohne Vorsteuer gebucht. Das Porto anderer Versender wird mit 19% Vorsteuer gebucht.

Buchung Porto Deutsche Post

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1000 | 1200 | Kasse | 10,00 |

| Soll | 4910 | 6800 | Porto | 10,00 |

Buchung Porto mit Vorsteuer

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1000 | 1200 | Kasse | 11,90 |

| Soll | 4910 | 6800 | Porto | 10,00 |

| Soll | 1576 | 1406 | Vorsteuer 19% | 1,90 |

↑ Inhalt

Telefon-, Fax- und Internetkosten

Für Telefon-, Fax- und Internetkosten stehen in den Kontenrahmen je zwei Konten zur Verfügung.

Die Konteneinteilung und -bezeichnung ist in Zeiten der Flatrate zwar nicht mehr ganz passend, findet aber weiter Verwendung. Der Einfachheit halber empfehlen wir die Kosten für Telefon (Festnetz und Mobil) sowie für Fax und Internet auf das Konto für Telefon zu buchen.

| SKR03 | SKR04 | Name |

|---|---|---|

| 4920 | 6805 | Telefon |

| 4925 | 6810 | Telefax- und Internetkosten |

Buchung

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1200 | 1800 | Bank | 119,00 |

| Soll | 4920 | 6805 | Telefon | 100,00 |

| Soll | 1576 | 1406 | Abziehbare Vorsteuer 19% | 19,00 |

Bitte beachten Sie, dass beim Jahresabschluss der steuerpflichtige, private Anteil der Nutzung ermittelt werden muss.

↑ Inhalt

Bewirtung

Bei Bewirtung unterscheidet man zwischen geschäftlichen und betrieblichen Bewirtungen.

Die Bewirtungsrechnung muss folgende Anforderungen erfüllen:

- Wie bei anderen Rechnungen (siehe oben)

- Der Beleg muss detailliert, maschinell erstellt und registriert sein.

- Auf dem Beleg müssen Sie ihren Namen und die Namen der Kunden oder Geschäftspartner aufführen. Achten Sie bitte darauf, dass die Teilnehmer eindeutig identifizierbar sein müssen. Also geben Sie entweder die Firma oder die Adresse der Personen an.

- Der Grund der Bewirtung muss möglichst eindeutig angegeben sein.

- Auch ihr Name und ihre Unterschrift dürfen auf der Bewirtungsrechnung nicht fehlen.

Geschäftliche Bewirtung

Eine geschäftliche Bewirtung liegt vor, wenn Sie z.B.

- damit Geschäftsbeziehungen pflegen oder

- anbahnen (z.B. Akquisition) oder wenn die Bewirtung

- der Öffentlichkeitsarbeit dient (z.B. Feier zur Geschäftseröffnung)

Die Kosten einer geschäftlichen Bewirtung dürfen nur zu 70% als Geschäftsausgaben abzogen werden. Die Vorsteuer kann in vollem Umfang geltend gemacht werden.

Buchung

| S/H | SKR03 | SKR04 | Name | Betrag | Betrag |

|---|---|---|---|---|---|

| Haben | 1200 | 1800 | Bank | Bruttobetrag | 119,00 |

| Soll | 4650 | 6640 | Bewirtungskosten | 70% des Nettobetrags | 70,00 |

| Soll | 1576 | 1406 | Abziehbare Vorsteuer 19% | Vorsteuer 19% aus den 70% des Nettobetrags | 13,30 |

| Soll | 4654 | 6644 | Nicht abzugsfähige Bewirtungskosten | 30% des Nettobetrags | 30,00 |

| Soll | 1576 | 1406 | Abziehbare Vorsteuer 19% | Vorsteuer 19% aus den 30% des Nettobetrags | 5,70 |

Betriebliche Bewirtung

Die Kosten der betrieblichen Bewirtung können zu 100% als Betriebsausgaben abgezogen werden. Eine betriebliche Bewirtungen sind z.B.

- Arbeitnehmer-Bewirtungen

- Produkt-Verkostungen

Buchung Arbeitnehmer-Bewirtung

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1200 | 1800 | Bank | 119,00 |

| Soll | 4140 | 6130 | Freiwillige soziale Aufwendungen, lohnsteuerfrei | 100,00 |

| Soll | 1576 | 1406 | Abziehbare Vorsteuer 19% (bei 7% SKR03:1571/SKR04: 1401) | 19,00 |

Buchung betriebliche Bewirtung ohne Arbeitnehmer

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1200 | 1800 | Bank | 119,00 |

| Soll | 4650 | 6640 | Bewirtungskosten | 100,00 |

| Soll | 1576 | 1406 | Abziehbare Vorsteuer 19% (bei 7% SKR03:1571/SKR04: 1401) | 19,00 |

Bewirtungen in Büro- und Geschäftsräumen

Findet die Bewirtung in den Räumen Ihrer Firma oder Praxis statt, dürfen die Bewirtungskosten nur zu 70% als Betriebsausgaben abgezogen werden. Handelt es sich nur um Kleinigkeiten, ist der Abzug zu 100% erlaubt.

Collmex-Praxis

Für die Buchung der geschäftlichen Bewirtung steht in der Vorlagengruppe Ausgaben die Vorlage Bewirtung zur Verfügung.

↑ Inhalt

Geschenke an Geschäftspartner oder Kunden

Welche Voraussetzungen muss ein Beleg erfüllen, damit er als Betriebsausgabe anerkannt wird?

- Der Name des Beschenkten muss angegeben sein.

- Das Geschenk darf nicht mehr als 50 € (+ USt.) pro Person und Jahr gekostet haben (Bis 31.12.2023: 35 €).

- Bei Nullbesteuerung gilt: Das Geschenk darf nicht teuer als 35 € inkl. USt. sein!

Buchung Geschenke bis 50 € (Bis 31.12.2023: 35 €)

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1200 | 1800 | Bank | 59,50 |

| Soll | 4630 | 6610 | Geschenke abzugsfähig | 50,00 |

| Soll | 1576 | 1406 | Abziehbare Vorsteuer 19% (bei 7% SKR03:1571/SKR04: 1401) | 9,50 |

Geschenke, die mehr als 50 € gekostet haben, werden nicht - auch nicht anteilig - als Betriebsausgabe anerkannt.

Buchung Geschenke über 50 €

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1200 | 1800 | Bank | 70,00 |

| Soll | 4635 | 6620 | Geschenke nicht abzugsfähig | 70,00 |

↑ Inhalt

Aufmerksamkeiten

Aufmerksamkeiten sind Sachzuwendungen bis zu einem Wert von 60 Euro (z. B. Blumen, Wein, ein Buch, ein Kuchen ...), die dem Arbeitnehmer oder seinen Angehörigen aus Anlass eines besonderen persönlichen Ereignisses zugewendet werden.

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1200 | 1800 | Bank | 74,10 |

| Soll | 4653 | 6643 | Aufmerksamkeiten | 60,00 |

| Soll | 1576 | 1406 | Abziehbare Vorsteuer 19% (bei 7% SKR03:1571/SKR04: 1401) | 11,40 |

Collmex-Praxis

Das Konto für Aufmerksamkeiten steht im Programm nicht zur Verfügung, kann aber bei Bedarf angelegt werden.

↑ Inhalt

Paypal-Gebühren

Wie Sie Paypal-Umsätze und die Gebühren buchen, wird unter diesem Link beschrieben.

↑ Inhalt

Fremdleistungen

Fremdleistungen sind Leistungen, die Sie einkaufen, um Waren herzustellen, Dienstleistungen zu erbringen oder das Unternehmen zu führen.

BEISPIELE

- Beratung (siehe auch Rechts- und Beratungskosten)

- Leistungen einer Werbeagentur

- Kosten für Ihre Homepage

Zur Buchung von Fremdleistungen stehen folgende Konten zur Verfügung: 3100, 4909 (SKR03) bzw. 5900, 6303 (SKR04).

| S/H | SKR03 | SKR04 | Name |

|---|---|---|---|

| Haben | 1200 | 1800 | Bank |

| Soll | 3100, 4909 | 5900, 6303 | Fremdleistungen |

| Soll | 1576 | 1406 | Abziehbare Vorsteuer 19% |

Achtung: Kosten für (Software-)Lizenzen und Konzession sind anders zu buchen. Siehe Abschnitt Lizenzen, Konzessionen. Dazu gehören auch die Collmex- und Afterbuy-Gebühren.

Collmex-Praxis

Buchungsvorlage Fremdleistungen in der Vorlagengruppe Ausgaben

↑ Inhalt

Steuerberater- und Anwaltskosten

Die Kosten für Anwalt, Steuerberater und sonstige Berater (z.B. Unterehmensberater) sind zwar auch Fremdleistungen. Für diese steht aber ein eigenes Konto zur Verfügung.

Buchungsbeispiel

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1200 | 1800 | Bank | 1190,00 |

| Soll | 4950 | 6825 | Rechts- und Beratungskosten | 1000,00 |

| Soll | 1576 | 1406 | Abziehbare Vorsteuer 19% | 190,00 |

↑ Inhalt

Miete und Mietkaution

Die Miete für Ihre betrieblich genutzten Räume und Miete für die Einrichtung werden auf gesonderte Konten gebucht.

Gelegentlich wird Ihnen für die Miete auch Umsatzsteuer in Rechnung gestellt. Bitte prüfen Sie den Mietvertrag.

Die Mietkaution wird als Forderung gebucht.

Buchungsbeispiel Raummiete mit Vorsteuer

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1200 | 1800 | Bank | 1190,00 |

| Soll | 4210 | 6310 | Miete | 1000,00 |

| Soll | 1576 | 1406 | Abziehbare Vorsteuer 19% | 190,00 |

Buchungsbeispiel Raummiete ohne Vorsteuer

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1200 | 1800 | Bank | 1000,00 |

| Soll | 4210 | 6310 | Miete | 1000,00 |

Buchungsbeispiel Miete für Einrichtungen mit Vorsteuer

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1200 | 1800 | Bank | 1190,00 |

| Soll | 4960 | 6835 | Mieten für Einrichtungen | 1000,00 |

| Soll | 1576 | 1406 | Abziehbare Vorsteuer 19% | 190,00 |

Buchungsbeispiel Miete für Einrichtungen ohne Vorsteuer

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1200 | 1800 | Bank | 1000,00 |

| Soll | 4960 | 6835 | Mieten für Einrichtungen | 1000,00 |

Buchungsbeispiel Kautionszahlung

| Haben | 1200 | 1800 | Bank | 1000,00 |

| Soll | 1525 | 1350 | Kautionen | 1000,00 |

Buchungsbeispiel Rückerstattung Kaution

| Soll | 1200 | 1800 | Bank | 1000,00 |

| Haben | 1525 | 1350 | Kautionen | 1000,00 |

↑ Inhalt

Einkommensteuer

Die Einkommensteuer ist eine private Steuer, die sich nicht auf den Gewinn auswirkt. Sie wird nur dann gebucht, wenn die Zahlungen über das Geschäftskonto erfolgen. Hierfür verwenden Sie die Konten Sie 1810 (SKR03) bzw. 2150 (SKR04) Privatsteuern.

Zahlung und Nachzahlung

| S/H | SKR03 | SKR04 | Name |

|---|---|---|---|

| Haben | 1200 | 1800 | Bank |

| Soll | 1810 | 2150 | Privatsteuern |

Rückerstattung

| S/H | SKR03 | SKR04 | Name |

|---|---|---|---|

| Soll | 1200 | 1800 | Bank |

| Haben | 1810 | 2150 | Privatsteuern |

↑ Inhalt

Körperschaftssteuer

Die Körperschaftssteuer ist eine nicht abzugsfähige Betriebsausgabe.

Zahlung

| S/H | SKR03 | SKR04 | Name |

|---|---|---|---|

| Haben | 1200 | 1800 | Bank |

| Soll | 2200 | 7600 | Körperschaftssteuer |

Wie Sie Rückstellungen zur Körperschaftssteuer behandeln, wird unter diesem Link am Beispiel der Gewerbesteuer beschrieben. Für die Buchung der Rückstellungen stehen die Konten 963 (SKR03) und 3040 (SKR04) zur Verfügung.

↑ Inhalt

Gewerbesteuer

Die Gewerbesteuer ist eine nicht abzugsfähige Betriebsausgabe. Sie wird auf die Konten 4320 (SKR03) bzw. 7610 (SKR04) Gewerbesteuer gebucht.

Zahlung

| S/H | SKR03 | SKR04 | Name |

|---|---|---|---|

| Haben | 1200 | 1800 | Bank |

| Soll | 4320 | 7610 | Gewerbesteuer |

Rückerstattung

| S/H | SKR03 | SKR04 | Name |

|---|---|---|---|

| Soll | 1200 | 1800 | Bank |

| Haben | 4320 | 7610 | Gewerbesteuer |

Wie Sie Rückstellungen zur Gewerbesteuer behandeln, wird unter diesem Link beschrieben.

↑ Inhalt

Gewerbe-Anmeldung (Handelsregister-Gebühren usw.)

Da die Kosten für die Gewerbeanmeldung direkt bei der Anmeldung bezahlt werden müssen und die Zahlung in der Regel bar erfolgt, buchen Sie den Betrag entweder auf das Konto Kasse oder als Privateinlage. Kosten für das Handelsregister werden üblicherweise per Banküberweisung gezahlt und somit auf das Konto Bank gebucht.

| S/H | SKR03 | SKR04 | Name |

|---|---|---|---|

| Haben | 1000 | 1600 | Kasse |

| Soll | 4900 | 6300 | Sonstige betriebliche Aufwendungen |

↑ Inhalt

Versicherungen

Bei Versicherungen sind private und betriebliche Versicherungen zu unterscheiden. Bei Versicherungen wird keine Vorsteuer abgezogen. Der gesamte Betrag (inklusive Versicherungssteuer) wird auf ein Konto gebucht.

Folgende Versicherungen werden als Betriebsausgaben erfasst:

- gewerbliche oder berufliche Haftpflichtversicherung

- Kfz-Versicherung für betrieblich genutzte Fahrzeuge

- Beitrag des Unternehmers zur gesetzlichen Unfallversicherung (Berufsgenossenschaft)

- betriebliche Kfz-Kasko

- betriebliche Feuerschutz- oder Diebstahlversicherung

Konten für betriebliche Versicherungen

| SKR03 | SKR04 | Bezeichnung |

|---|---|---|

| 4360 | 6400 | Versicherungen |

| 4520 | 6520 | Kfz-Versicherungen |

| 4750 | 6760 | Transportversicherungen |

Folgende Versicherungen dürfen nicht als Betriebsausgaben erfasst werden:

- private oder gesetzliche Krankenversicherung des Unternehmers

- Rentenversicherung des Unternehmers

- sonstige private Versicherungen

Tritt ein Versicherungsfall ein und die Versicherung zahlt, muss die Zahlung als Betriebseinnahme gebucht und versteuert werden. Die Buchung erfolgt auf die Konten 2742 (SKR03) bzw. 4970 (SKR04).

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Soll | 1200 | 1800 | Bank | 100,00 |

| Haben | 2742 | 4970 | Versicherungsentschädigungen | 100,00 |

Zahlt die Versicherung von einer Reparatur-Rechnung den Aufwand direkt an den Dienstleister und Sie zahlen den Vorsteuer-Anteil buchen Sie die Rechnung wie folgt:

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1200 | 1800 | Bank | 19,00 |

| Haben | 2742 | 4970 | Versicherungsentschädigungen | 100,00 |

| Soll | 4540 | 6540 | Kfz-Reparaturen | 100,00 |

| Soll | 1576 | 1406 | Vorsteuer 19% | 19,00 |

↑ Inhalt

Säumnis- und Verspätungszuschläge

Für die Buchung der Säumnis- und Verspätungszuschläge für Ihre Betriebssteuererklärungen oder -voranmeldungen stehen Konten 4396 (SKR03) und 6436 (SKR04) zur Verfügung.

BEISPIEL

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1200 | 1800 | Bank | 100,00 |

| Soll | 4396 | 6436 | Steuerlich abzugsfähige Verspätungszuschläge und Zwangsgelder | 100,00 |

↑ Inhalt

Beiträge

Beiträge an berufsständische Organisationen, die berufsspezifische Interessen vertreten und Pflichtbeiträge an Kammern (IHK, HWK) können als Betriebsausgaben abgezogen werden. Dafür stehen die Konten 4380 (SKR03) und 6420 (SKR04) zur Verfügung.

Buchung

| S/H | SKR03 | SKR04 | Name |

|---|---|---|---|

| Haben | 1200 | 1800 | Bank |

| Soll | 4380 | 6420 | Beiträge |

Nicht abzugsfähig sind z.B. Beiträge an Versorgungseinrichtungen. Sie werden als Privatentnahmen gebucht.

↑ Inhalt

Spenden

Spenden sind nur zum Teil steuerlich abziehbar. Dafür ist aber ein Spendenquittung erforderlich. Für die Buchung stehen folgende Konten zur Verfügung:

| SKR03 | SKR04 | Name |

|---|---|---|

| 2380 | 6390 | Zuwendungen, Spenden, steuerlich nicht abziehbar |

| 2381 | 6391 | Zuwendungen, Spenden für wissenschaftliche und kulturelle Zwecke |

| 2382 | 6392 | Zuwendungen, Spenden für mildtätige Zwecke |

| 2383 | 6393 | Zuwendungen, Spenden für kirchliche, religiöse und gemeinnützige Zwecke |

| 2384 | 6394 | Zuwendungen, Spenden an politische Parteien |

| 2387 | 6395 | Zuwendungen, Spenden an Stiftungen für gemeinnützige Zwecke i.S.d. § 52 Abs. 2 Nr. 1-3 AO |

| 2388 | 6396 | Zuwendungen, Spenden an Stiftungen für gemeinnützige Zwecke i.S.d. § 52 Abs. 2 Nr. 4 AO |

| 2389 | 6397 | Zuwendungen, Spenden an Stiftungen für kirchliche, religiöse und gemeinnützige Zwecke |

| 2390 | 6398 | Zuwendungen, Spenden an Stiftungen für wissenschaftliche, mildtätige und kulturelle Zwecke |

BEISPIEL für eine Geldzuwendung/Spende

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1200 | 1800 | Bank | 100,00 |

| Soll | 2382 | 6392 | Zuwendungen, Spenden für mildtätige Zwecke | 100,00 |

Eine Zuwendung/Spende kann auch in Form von Arbeiten erfolgen.

BEISPIEL: Ein Webdesigner gestaltet unentgeltlich die Webseite einer kirchlichen Organisation. Die Leistung hätte mit Umsatzsteuer

1190,00 € gekostet.

Buchung

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 8400 | 4400 | Erlöse 19% | 1.000,00 |

| Haben | 1776 | 3806 | Umsatzsteuer 19% | 190,00 |

| Soll | 2383 | 6393 | Zuwendungen, Spenden für kirchliche, religiöse und gemeinnützige Zwecke | 1.190,00 |

Collmex-Praxis

Die Konten legen Sie in Collmex unter Verwaltung → Konto selbst an. Sie stehen im Standard nicht zur Verfügung.

↑ Inhalt

Lizenzen (z.B. Collmex-Gebühren), Konzessionen

Durch die Änderung im Gewerbesteuer-Gesetz § 8 1.f sind Aufwendungen ab 1.1.2008 für die zeitlich befristete Überlassung von Rechten (insbesondere Konzessionen und Lizenzen) für die Gewerbesteuer relevant. Deshalb sollten diese Kosten gesondert gebucht werden. Dazu gehören auch die monatlichen Collmex-Gebühren. In der Buchhaltung wurden deshalb die neuen Konten 4964 (SKR03) und 6837 (SKR04) eingeführt.

| S/H | SKR03 | SKR04 | Name |

|---|---|---|---|

| Haben | 1200 | 1800 | Bank |

| Soll | 4964 | 6837 | Aufwendungen für die zeitlich befristete Überlassung von Rechten (Lizenzen, Konzessionen) |

| Soll | 1576 | 1406 | Abziehbare Vorsteuer 19% |

Beachten Sie, dass für die Gewerbesteuer ein Freibetrag von 100.000 € für solche Aufwendungen gilt. Für die meisten kleineren Unternehmen hat die Regelung in der Praxis deshalb keine Auswirkung.

↑ Inhalt

Sonstige betriebliche Aufwendungen

Alle betrieblich veranlassten Ausgaben, für die es keine eigenen Konten gibt (z.B. Installationskosten für Betriebsausstatttung), buchen Sie auf die Konten für Sonstige betriebliche Aufwendungen.

| S/H | SKR03 | SKR04 | Name |

|---|---|---|---|

| Haben | 1200 | 1800 | Bank |

| Soll | 2300 oder 4900 | 6300 | Sonstige betriebliche Aufwendungen |

| Soll | 1576 | 1406 | Abziehbare Vorsteuer 19% |

↑ Inhalt

Diebstahl und andere Verluste des Umlaufvermögens

Wurden Werte des Umlaufvermögen gestohlen oder zerstört, wird der Verlust als Betriebsausgabe gebucht.

BEISPIEL: Die Firmen-EC-Karte wurde gestohlen und es wurden 2.000 € vom Geschäftskonto abgehoben.

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1200 | 1800 | Bank | 2.000 |

| Soll | 2325 | 6905 | Verluste aus Abgang von Umlaufvermögen | 2.000 |

↑ Inhalt

Kleidung

Arbeits- oder Berufsbekleidung kann als Betriebsausgabe geltend gemacht werden, wenn es sich um typische Kleidung eines Berufes handelt wie z.B. Arbeitsschutzhelm, Blaumann, Anwaltsrobe, Stahlkappenschuhe.

Nicht zu Betriebsausgaben gehört Kleidung, die auch im privaten Umfeld genutzt werden kann (Jeans, T-Shirts, Anzüge).

Die Kosten werden als Sonstige betriebliche Aufwendungen gebucht.

↑ Inhalt

Reinigung

Die Reinigung von Geschäftsräumen sowie von Material können als Betriebsausgaben geltend gemacht werden.

Die Kosten können entweder auf das Konto Reinigung oder alternativ als Sonstige betriebliche Aufwendungen gebucht werden.

| S/H | SKR03 | SKR04 | Name |

|---|---|---|---|

| Haben | 1200 | 1800 | Bank |

| Soll | 4250 | 6330 | Reinigung |

| Soll | 1576 | 1406 | Abziehbare Vorsteuer 19% |

↑ Inhalt

Kontoführung, Rücklastschrift-Gebühren

Für die Kosten der Kontoführung, Gebühren für die Geldabhebung sowie Kosten, die Ihnen Ihr Lieferant für Rücklastschriften in Rechnung stellt, stehen die Konten 4970 (SKR03) und 6855 (SKR04) zur Verfügung.

Die Gebühren, die Ihnen die Bank berechnet enthalten meist keine Vorsteuer und werden deshalb wie folgt gebucht:

| S/H | SKR03 | SKR04 | Name |

|---|---|---|---|

| Haben | 1200 | 1800 | Bank |

| Soll | 4970 | 6855 | Kosten des Geldverkehrs |

Berechnet Ihnen Ihr Lieferant aber z.B. Rücklastschrift-Gebühren weiter, die ihm entstanden sind, enthalten diese dieselbe Vorsteuer wie die eigentliche Rechnung, da es sich hier um eine Nebenleistung zur Hauptleistung handelt.

BEISPIEL

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Haben | 1200 | 1800 | Bank | 10,31 |

| Soll | 4970 | 6855 | Kosten des Geldverkehrs | 8,66 |

| Soll | 1576 | 1406 | Abziehbare Vorsteuer 19% | 1,65 |

↑ Inhalt

Werbekosten

Werbekosten sind Kosten, die für Leistungen oder Materialien im Rahmen der Verkaufsförderung entstehen (z.B. Anzeigen, Plakate, Kosten für Verkaufsplattformen).

ACHTUNG bei Leistungen von Google, Facebook und anderen Unternehmen, die außerhalb Deutschlands ansässig sind. Wie diese zu buchen sind, erfahren Sie ↑ hier.

BUCHUNG

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Soll | 4600 | 6600 | Werbekosten | 119,00 |

| Soll | 1576 | 1406 | Abziehbare Vorsteuer 19% | 19,00 |

| Haben | 1200 | 1800 | Bank | 119,00 |

↑ Inhalt

Warenmuster

Ein Warenmuster ist ein Probeexemplar eines Produkts, das Händlern oder Influencern zur Bewertung überlassen wird. Die Maßnahme dient der Verkaufsförderung.

BEISPIEL: Ein Lieferant überlässt Ihnen zum Testen eine Kaffeemaschine als unentgeltliches Warenmuster im Wert von 700,00 €.

BUCHUNG

| S/H | SKR03 | SKR04 | Name | Betrag |

|---|---|---|---|---|

| Soll | 4600 | 6600 | Werbekosten | 700,00 |

| Haben | 8949 | 4679 | Unentgeltliche Zuwendung von Waren ohne USt | 700,00 |

↑ Inhalt

Reisekosten (Unternehmer, Arbeitnehmer)

Reisekosten sind Kosten, die im Rahmen einer überwiegend beruflich veranlassten Auswärtstätigkeit entstehen. Dazu gehören:

- Fahrtkosten

- Verpflegungsmehraufwendungen

- Übernachtungskosten

- Reisenebenkosten.

Eine Auswärtstätigkeit liegt vor, wenn der Arbeitnehmer bzw. Unternehmer außerhalb seiner Wohnung und außerhalb seiner regelmäßigen Arbeitsstätte beruflich tätig ist.

Ist die Reise teilweise privater Natur, muss der private Anteil ermittelt und herausgerechnet werden.

Reiseweg und Reisedauer müssen aufgezeichnet und anhand von Belegen nachgewiesen werden.

Verpflegungskosten

Egal, wie viel Geld Sie auf Ihren Dienstreisen für Verpflegung ausgegeben haben, kann pro Tag nur eine Pauschale für den Verpflegungsmehraufwand als Betriebsausgabe geltend gemacht bzw. vom Arbeitgeber steuerfrei erstattet werden. Die Abrechnung erfolgt pro Kalendertag.

Bei Inlandsreisen gelten folgende Sätze:

| Eintägige Auswärtstätigkeiten ab einer Abwesenheit von mehr als 8 Stunden | 14,00 € |

| Mehrtägige Auswärtstätigkeiten für den An- und Abreisetag | 14,00 € |

| für Kalendertage mit 24-stündiger Abwesenheit | 28,00 € |

Hier finden Sie alle Auslandspauschalen. War eine Reise im Inland und im Ausland, so gilt für den Kalendertag, der im In- und Ausland verbracht wurde, die Auslandspauschale. Wurden an einem Tag mehrere Länder bereist, gilt die Pauschale für das Land, das zuletzt an diesem Tag erreicht wurde.

Collmex-Praxis

In der Reisekostenabrechnung von Collmex sind alle aktuellen Verpflegungspauschalen hinterlegt. Es ist allerdings nicht möglich sogenannte Kettenreisen (mehrere Reiseziele) zu erfassen. In diesem Fall wird für jedes Reiseziel eine eigene Reise angelegt.

↑ Inhalt

Übernachtungskosten

Als Unternehmer können Sie nur die tatsächlich angefallenen Übernachtungskosten als Betriebsausgaben ansetzen. Kosten für Frühstück, Minibar und sonstiges müssen herausgerechnet werden.

Der Arbeitgeber kann aber dem Arbeitnehmer die Übernachtungskosten nach Pauschalen oder den tatsächlich angefallenen Kosten ersetzen.

Ist das Frühstück bereits im Übernachtungspreis enthalten, muss pro Übernachtung eine Pauschale von 4,80 € bei Übernachtungen im Inland herausgerechnet werden. Fand die Übernachtung im Ausland statt, wird der Übernachtungsbetrag um 20% der max. Verpflegungspauschale reduziert.

BEISPIEL: Sie waren auf Geschäftsreise in Österreich und haben einmal übernachtet. Die Rechnung beträgt 150 €. Das Frühstück war im Preis inbegriffen. Die max. Verpflegungspauschale für Österreich beträgt 36 €. 20% davon sind 7,20 €. Sie müssen also von 150 € 7,20 € für das Frühstück abziehen. Es verbleiben 142,80 € als Betriebsausgabe.

Collmex-Praxis